Outlook de mercado 2025: Na direção da normalização dos mercados

Nos últimos anos, os mercados financeiros navegaram em águas turbulentas devido a desafios sem precedentes. Desde taxas de juro negativas na Zona Euro até uma pandemia global que sobrecarregou as cadeias de abastecimento, seguida de um choque inflacionista. A incerteza marcou o rumo da economia global, o que forçou a tomada de medidas económicas extraordinárias e o reajustamento cauteloso de estratégias.

À medida que as economias e os mercados começam a normalizar, o horizonte torna-se mais claro e as oportunidades de investimento parecem mais sólidas. Entramos num cenário no qual os fundamentais económicos são mais uma vez a chave para a tomada de decisões estratégicas e onde as perspetivas de crescimento global para 2025, que estimamos em cerca de 3%, inspiram confiança.

A inflação está a diminuir, aproximando-se dos objetivos dos bancos centrais, permitindo uma política monetária menos restritiva. Este cenário, combinado com um crescimento económico estável, poderá ser ideal para favorecer investimentos em ativos de risco, como ações e crédito, que combinam carry e duration. A diversificação será essencial para maximizar retornos e controlar riscos, adaptando as carteiras ao perfil de cada investidor.

Oportunidades de investimento

O nosso cenário central espera uma rentabilidade positiva a médio prazo em todos os ativos globais e favorece as ações e o crédito.

Olhando para 2025, enfrentamos um ambiente global mais equilibrado em termos de crescimento, inflação e política monetária, com diferentes ritmos de evolução por países. Incorporando também as tendências de longo prazo como alterações demográficas, regionalização versus globalização, transição energética e inteligência artificial (IA), identificamos 5 ideias-chave de investimento para 2025 e uma tendência estrutural na gestão de ativos:

Ideias-chave para 2025

1. Ações dos EUA

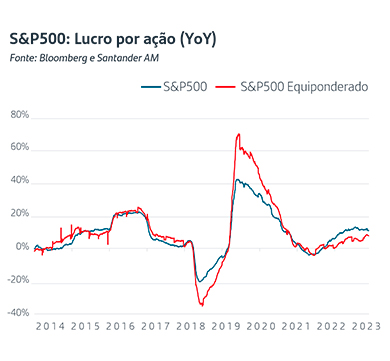

O crescimento estabilizado, juntamente com a inflação no caminho certo para cumprir os objetivos da Fed, favorece a continuação da normalização da política monetária. Isto, combinado com previsões positivas para os lucros empresariais, reforça a nossa convicção nas ações dos EUA como o principal impulsionador de uma carteira diversificada. Além disso, acreditamos que as empresas tecnológicas continuarão a capitalizar o investimento em IA, enquanto outras empresas aproveitarão a ampliação do ciclo económico para contribuir para o crescimento dos lucros empresariais no mercado.

2. Obrigações privadas na Zona Euro e no Reino Unido

Neste cenário de crescimento positivo, embora moderado na Europa, a normalização da inflação e das políticas monetárias tornam as obrigações privadas atrativas. O aumento da duration da carteira e a aposta no carry positivo oferece valor, apoiado pela confiança na saúde do setor empresarial refletida nos spreads de crédito.

3. Obrigações Latam

O grau de normalização monetária varia de acordo com a geografia.

-

Brasil

O banco central retomou a restrição monetária. Mantemos uma visão positiva sobre os ativos monetários.

-

México

Favorecemos o aumento da duração das obrigações governamentais a longo prazo.

-

Chile

Acreditamos que as obrigações empresariais e governamentais serão favorecidas pelo ponto de entrada atrativo oferecido pelas taxas atuais.

-

Argentina

As obrigações soberanas em dólares continuam a ser uma oportunidade atrativa para 2025.

4. Dólar

Num ambiente de potenciais riscos geopolíticos, aliado à previsão de políticas voltadas para o protecionismo nos EUA, continuamos a ter uma visão positiva sobre o dólar norte-americano.

5. Inteligência Artificial Generativa 2.0. - Alargar o investimento a todo o ecossistema

Olhando para o futuro, a Inteligência Artificial (IA) Generativa 2.0 tornou-se um catalisador chave para o crescimento devido à sua capacidade de transformar indústrias e redefinir a produtividade. Segundo a McKinsey (1), o impacto da IA Generativa poderá acrescentar biliões de dólares à economia global. A sua investigação mais recente estima que poderia contribuir entre 2,6 e 4,4 biliões de dólares anualmente. Identificar as indústrias e empresas nas quais as atividades são mais enriquecidas pela IA Generativa é identificar aquelas que podem ter maior potencial para impulsionar os seus lucros e contribuir para o crescimento económico. As projeções mais recentes da McKinsey (1) apontam para um impacto significativo nos seguintes setores:

(1) MckKinsey & Company. The economic potential of generative AI: The next productivity frontier. June 2023

High-Tech

As receitas poderão aumentar entre 4,8% e 9,3% (240 mil milhões e 460 mil milhões de dólares).

Banca, produtos farmacêuticos e médicos

Estas indústrias estão preparadas para beneficiar de uma maior eficiência operacional e inovação e as suas receitas poderão aumentar até 4%.

Educação

Espera-se que as soluções de aprendizagem personalizada melhoradas e a criação de conteúdos impulsionem o crescimento, com o setor a aumentar as receitas em mais de 2%.

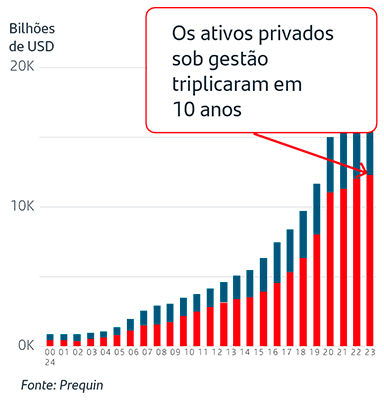

Tendência estrutural na gestão de ativos: Mercados privados

A integração dos mercados privados nas carteiras fortalece o binômio rentabilidade e risco, oferecendo uma vantagem competitiva aos nossos clientes. A democratização destes ativos, impulsionada pela inovação financeira, um quadro regulamentar mais acessível, maior transparência e educação financeira, está a expandir o seu alcance para além da esfera institucional, para uma base mais diversificada de investidores.

Nos mercados privados, a nossa preferência recai sobre o setor imobiliário privado por se tratar de um ativo com duration e rendimento recorrentes, que deverá beneficiar do ambiente de normalização das taxas de juro. No setor imobiliário privilegiamos particularmente o segmento de co-living. Este modelo, que maximiza receitas com baixos custos operacionais, é ideal para jovens e nómadas digitais em cidades de elevado custo.

Em 2025, gerir esta normalização exige atenção constante e capacidade de adaptação, mas as perspetivas são encorajadoras para quem aproveita o potencial deste novo capítulo nos mercados.

O que esperar de 2025?

Descubra as nossas mensagens chave e as possíveis estratégias de investimento a seguir.

Este relatório foi elaborado pela Santander Asset Management (doravante, “SAM”). SAM é a denominação funcional do negócio de gestão de ativos realizado pela pessoa jurídica SAM Investment Holdings S.L. e suas filiais, subsidiárias e escritórios de representação. Este documento contém previsões económicas e informações obtidas de diversas fontes. As informações contidas neste documento também podem ter sido recolhidas de terceiros. Todas essas fontes são consideradas confiáveis, embora a exatidão, integridade ou atualidade dessas informações não sejam garantidas, implícita ou explicitamente, e estejam sujeitas a alterações sem aviso prévio. As opiniões contidas neste documento não podem ser consideradas irrefutáveis, podendo divergir ou ser, de alguma forma, inconsistentes ou contrárias às opiniões expressas, seja verbalmente ou por escrito, conselhos ou decisões de investimento adotadas por outras áreas da SAM. Este relatório não foi preparado e não deve ser considerado em relação a qualquer objetivo de investimento. Este documento foi elaborado apenas para fins informativos, pelo que não constitui uma recomendação, conselho de investimento personalizado, oferta ou exigência de subscrição ou venda de ações de qualquer ativo ou produto de investimento (doravante “Ativos Financeiros”), e não deve ser considerado como a única base para avaliação ou avaliação de Ativos Financeiros. Além disso, a distribuição deste documento a terceiros não constitui uma oferta ou conselho de investimento. A SAM não garante as previsões ou opiniões expressas neste relatório sobre os mercados ou Ativos Financeiros, inclusive em relação ao seu desempenho atual e futuro. Qualquer referência a retornos passados ou presentes não deve ser interpretada como uma indicação dos resultados futuros dos referidos mercados ou Ativos Financeiros. Os Ativos Financeiros descritos neste relatório podem não ser adequados para distribuição ou venda em determinadas jurisdições ou para determinadas categorias ou tipos de investidores. Exceto conforme expressamente indicado nos documentos legais de um ativo financeiro específico, estes não são, e não serão, segurados ou garantidos por qualquer entidade governamental, incluindo a Federal Deposit Insurance Corporation. Não representam uma obrigação da SAM nem são garantidos por esta entidade e podem estar sujeitos a riscos de investimento. Os riscos incluem, mas não estão limitados a riscos de mercado e de taxa de câmbio, riscos de crédito, riscos de emitentes e contrapartes, riscos de liquidez e possíveis perdas no investimento principal. Os investidores são aconselhados a consultar os seus consultores financeiros, jurídicos e fiscais, bem como qualquer outro consultor que considerem necessário para determinar se os Ativos Financeiros são apropriados com base nas suas circunstâncias pessoais e situação financeira. O Santander e seus respetivos diretores, representantes, advogados, funcionários ou agentes não assumem qualquer responsabilidade por qualquer perda ou dano relacionado ou decorrente do uso total ou parcial deste relatório. Os retornos passados não são indicadores de retornos futuros. Os retornos podem variar devido às flutuações da taxa de câmbio. Qualquer referência a aspetos fiscais deve ser entendida de acordo com a situação pessoal do investidor e está sujeita a variações. Os custos decorrentes da compra, detenção ou venda de Ativos Financeiros podem reduzir a sua rentabilidade e não estão refletidos neste relatório. Este relatório não pode ser reproduzido no todo ou em parte, distribuído, publicado ou entregue, em qualquer circunstância, a qualquer pessoa, nem devem ser expressas informações ou opiniões sobre este relatório sem autorização prévia por escrito, caso a caso, da SAM. Qualquer material de terceiros (incluindo logotipos e marcas registadas), seja literal (artigos/estudos/relatórios/etc. ou extratos dos mesmos) ou artístico (fotos/gráficos/desenhos/etc.) incluído neste relatório/publicação é protegido por direitos autorais dos seus respetivos proprietários e são reproduzidos apenas de acordo com práticas leais em questões industriais ou comerciais.